Finančné trhy majú za sebou veľmi zaujímavých prvých šesť mesiacov tohto roka. V tomto blogu vám prinášame zhrnutie najdôležitejších udalostí, ktoré ovplyvňovali investície v uplynulom polroku. Pozrieme sa aj na vývoj našich PROSIGHT investičných stratégií.

Výrazný rast technologických spoločností

Výborné finančné výsledky technologických firiem, najmä v USA, sa v prvom polroku 2024 týkali predovšetkým akciových trhov. Rovnako investori oceňovali široké zavádzanie a používanie technológií umelej inteligencie (AI) do praxe nielen v technologických spoločnostiach, ale aj v iných sektoroch a pre bežných ľudí. Výrazný rast počtu používateľov aplikácie ChatGPT postavenej na báze AI za posledný rok je toho takisto dôkazom. Skvelým príkladom, ako sa darilo tomuto segmentu, je rast trhovej hodnoty spoločnosti NVIDIA, ktorá sa v tomto období stala najhodnotnejšou spoločnosťou na svete, kde tesne predbehla doterajších gigantov Microsoft, Apple, Google aj Amazon, ktoré však takisto výrazne rástli. Rast ceny akcie spoločnosti NVIDIA za posledných 12 mesiacov presiahol 200 %. Veľmi dobré výsledky zaznamenala aj holandská spoločnosť ASML, ktorá vyrába špecializované stroje na produkciu polovodičov (čipov), ktoré sú nevyhnutnou časťou všetkých elektronických zariadení a spotrebičov. A podobne výrazný nárast ceny akcií dosiahol aj najväčší svetový výrobca čipov TSMC z Taiwanu.

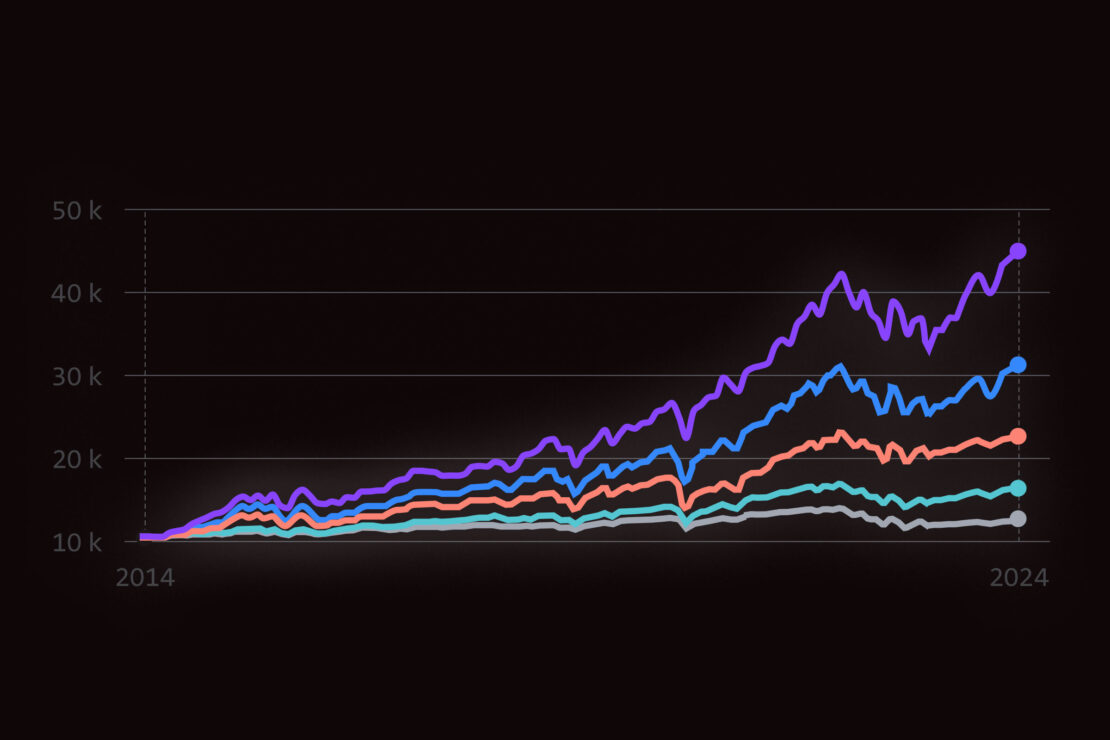

Akciový index NASDAQ 100, ktorý zahŕňa akciové spoločnosti z technologického sektora, opakovane prekonal historické maximá a od začiatku roka 2024 dosiahol zhodnotenie 19,7 %.

Podobne širší a významnejší akciový index S&P 500 takisto dosiahol historické maximá a zaznamenal zhodnotenie až 15,4 %. Výrazný nárast až 19 % zaznamenal aj index NIKKEI 225 sledujúci japonský akciový trh. O niečo menej sa darilo európskym akciovým indexom (vyše 7 %) a indexom sledujúcim menšie a stredne veľké spoločnosti (menej ako 5 %).

Inflácia a očakávanie znižovania úrokových sadzieb

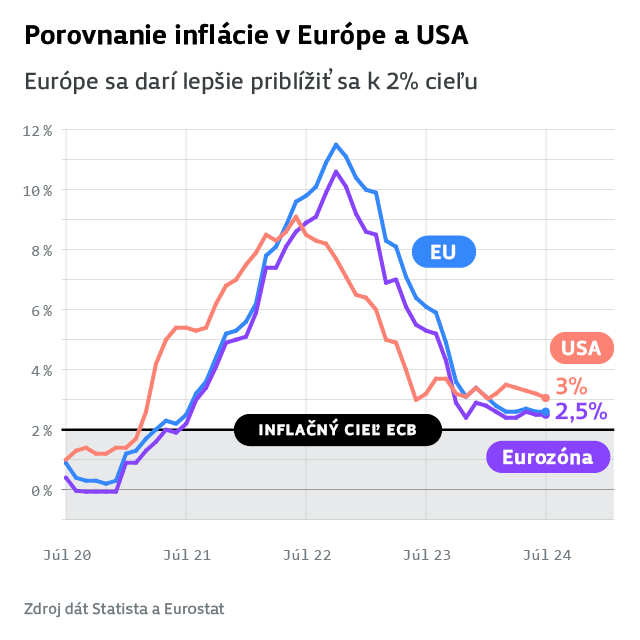

Vývoj inflácie je najdôležitejší faktor z pohľadu tvorby menovej politiky centrálnych bánk. Cieľom centrálnych bánk je dosahovať cenovú stabilitu v dlhodobom horizonte s optimálnou mierou inflácie okolo 2 % ročne. Vývoj inflácie v EÚ a USA bol počas posledných mesiacov rozdielny. V Európe inflácia postupne klesala a dostala sa pod 2,5 % a jej vývoj sa pomaly blíži k 2 % inflačnému cieľu.

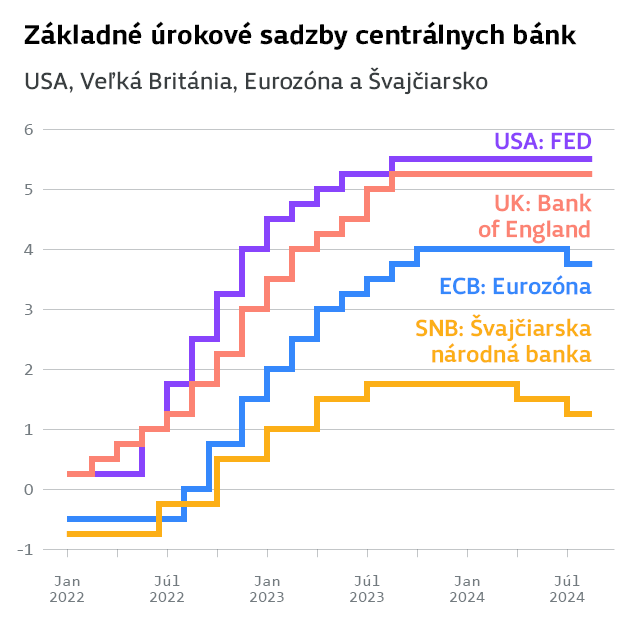

ECB na júnovom zasadnutí pristúpila k zníženiu úrokových sadzieb o 0,25 %, čo sa stalo prvýkrát za posledných 5 rokov. Týmto krokom sa základná depozitná sadzba dostala na úroveň 3,75 % a hlavná refinančná sadzba na úroveň 4,25 %. Analytici finančných inštitúcií na základe vývoja inflácie, ako aj vyjadrení predstaviteľov ECB predpokladajú ďalšie jedno až dve možné zníženia úrokových sadzieb zo strany ECB do konca roka 2024.

V USA sa inflácia za posledných 6 mesiacov stále pohybovala v pásme medzi 3 až 3,4 %. Silný americký trh práce, nízka nezamestnanosť a dopyt zo strany zamestnávateľov tlačia mzdy nahor, čo pomáha spotrebiteľom míňať rovnako veľa ako v minulosti aj napriek vyšším cenám. Najmä sektor služieb v USA je oblasť, ktorá tlačí infláciu smerom nahor. Tieto dôvody viedli americkú centrálnu banku FED k tomu, aby zatiaľ nepristúpila k zníženiu úrokových sadzieb a ponechala sadzby na 23-ročnom maxime. Obavy o opätovný nárast inflácie prevýšili výhody plynúce z nižších úrokových sadzieb.

Veľké akciové spoločnosti realizujú spätné odkupy svojich akcií v rekordných číslach

Viaceré veľké spoločnosti, najmä z technologického sektora, v posledných týždňoch prvého polroka 2024 oznámili spätný odkup svojich akcií. Spätný odkup akcií znamená, že akciová spoločnosť ponúkne investorom výhodnejšiu cenu oproti aktuálnej trhovej. Tým sa zmenší počet akcií danej firmy na trhu, čo pre investorov bude znamenať aj vyšší zisk na 1 akciu. Napríklad spoločnosť Apple realizuje takéto odkupy svojich akcií v hodnote až 110 miliárd dolárov, spoločnosť Google vo výške až 70 mld. dolárov, čo sú historicky vysoké sumy. Celkovo za posledný kvartál boli oznámené spätné odkupy za približne 400 mld. dolárov – to je najviac od roku 2016. Tieto veľké spoločnosti si to môžu dovoliť, keďže už niekoľko rokov dosahujú priaznivé účtovné výsledky v tržbách aj ziskoch a zároveň majú na svojich účtoch rekordné množstvo hotovosti.

Ako sa darilo PROSIGHT investičným stratégiám v prvom polroku 2024?

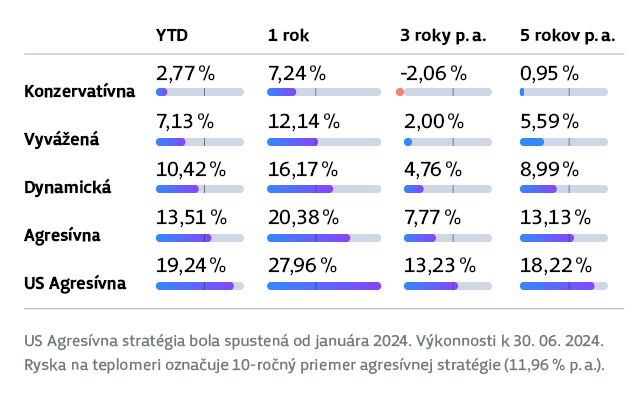

Vyššie uvedené hlavné udalosti mali zásadný vplyv na výkonnosť aj našich investičných stratégií, ktoré využívajú naši klienti. Od začiatku roka sa podľa očakávaní najlepšie darilo PROSIGHT US Agresívnej a PROSIGHT Agresívnej stratégii, hlavne vďaka výrazným nárastom akciových indexov. Pripísali si zhodnotenie 19,24 %, respektíve 13,51 %. Za posledných 5 rokov dosiahli ročný výnos 18,33 %, respektíve 13,13 %. Veľmi dobre sa darilo aj PROSIGHT Dynamickej stratégii, ktorá od začiatku roka dosiahla zhodnotenie viac ako 10 % a za 5 rokov má výnosy na úrovni takmer 9 % ročne.

Menej sa darilo stratégiám, ktoré zahŕňajú dlhopisové indexy. Tie majú najhoršie výsledky za posledných približne 30 rokov a sú v poklese už od roku 2022. Dôvodom je prudký nárast inflácie od 2021 a následne výrazné zvyšovanie bankových úrokových sadzieb vo svete. To viedlo k výrazným poklesom hodnoty dlhopisov na trhu, ktorých úrokové výnosy boli výrazne pod úrovňou zvýšených bankových sadzieb. Možné zníženie úrokových sadzieb by v pozitívnom slova zmysle malo ovplyvniť výkonnosť dlhopisových investičných stratégií, ktoré si v posledných 2 rokoch prešli ťažkým obdobím. Vo výsledku od začiatku roka 2024 dosiahli PROSIGHT Vyvážená a PROSIGHT Konzervatívna stratégia výnosy 7,13 %, respektíve 2,77 %, pričom za posledných 5 rokov to bol ročný výnos na úrovni 5,59 %, respektíve 0,95 %.

Dosiahnutá výkonnosť investičných stratégií v eurách za vybrané obdobie:

Na záver chceme zdôrazniť jeden z najdôležitejších faktorov pri investovaní, a to je čas investovania, respektíve investičný horizont. Aktuálna situácia na trhu neznamená automaticky, že sa rovnako budú vyvíjať trhy aj v budúcnosti. Vždy platí, že akcie sú dlhodobo najvýnosnejšie investičné aktívum a zároveň podliehajú najvýraznejšej volatilite, teda aj poklesom na trhu. Pri pravidelnom dlhodobom investovaní a budovaní majetku platí, že aj bežní klienti vedia vo svoj prospech využiť nielen nárasty, ale aj poklesy na finančnom trhu. K úspešnému dosiahnutiu investičných cieľov je ideálne mať odborne zdatného partnera v podobe osobného investičného poradcu. A presne takýchto ľudí v PROSIGHT Slovensko dlhodobo vychovávame a neustále školíme.

Zdroj: Google Finance, Unsplash, Statista, Eurostat