V mnohých prípadoch vyvoláva téma životného poistenia rôzne pocity, názory či skúsenosti. Už takmer každý zažil vlastnú skúsenosť s týmto typom finančného produktu a veľká jej časť bola negatívna. Nemožno sa teda čudovať, že už len pri vyslovení tohto pojmu behá mnohým ľuďom mráz po chrbte. Na druhej strane existuje tiež mnoho prípadov, keď životné poistenie prinieslo záchranu pred finančnými problémami a pomohlo zabezpečiť či už jednotlivca, alebo rodinu v ťažkých, a hlavne neočakávaných časoch.

Prečo sa skúsenosti ľudí v tejto oblasti v takej miere líšia? Ako je možné, že niekomu dokáže poistenie pomôcť a iným nie? Poďme sa na to spoločne pozrieť.

1. Typ životného poistenia

Životné poistenie rozlišujeme podľa toho, aké konkrétne potreby ním dokážeme, respektíve chceme vyriešiť.

Kapitálové životné poistenie

Zahŕňa v sebe dve zložky. Konkrétne je to sporiaca zložka, ktorú by sme mali dostať v prípade dožitia sa určitého veku alebo v prípade úmrtia ju dostanú pozostalí. Úročenie sporiacej zložky by sa malo riadiť tzv. technickou úrokovou mierou, ktorá je podľa roku, v ktorom sa zmluva uzatvorila, verejne a tiež zmluvne vyhlásená. Aktuálne je táto sadzba od roku 2014 stanovená opatrením NBS č. 3/2013 z 25. júna 2013 vo výške 1,9 %. Okrem toho obsahuje tento typ zmluvy náklady, ktoré do značnej miery negatívne ovplyvňujú reálne úročenie v pomere k samotným celkovým vkladom. Okrem toho je možné v takejto zmluve dohodnúť rôzne pripoistenia spojené s úrazmi a chorobami.

Investičné životné poistenie

Je v princípe podobné ako to predchádzajúce, len s tým rozdielom, že nemá vopred stanovenú ročnú úrokovú sadzbu, ale výsledná sporiaca zložka závisí od konkrétnych podielových fondov, ktoré je možné si v rámci poistnej zmluvy zvoliť. Podľa typu fondov a investičnej stratégie môžeme očakávať aj priemerné ročné úročenie, a teda i finálny stav účtu. Z hľadiska nákladov obsahuje takýto produkt fixné a variabilné poplatky, ktoré výrazne znižujú stav investičného účtu. Medzi fixné patria štyri základné, spojené s vyplácaním provízií poisťovni a administratívou, so vstupom do fondov a s ich správou. Okrem toho sú ďalšie variabilné spojené s rôznymi zmenami na zmluve.

Úrazové životné poistenie

Na rozdiel od predchádzajúcich dvoch typov vôbec neobsahuje sporiacu zložku, a teda je zamerané na účel, ktorý je reálnym cieľom životného poistenia. Je však obmedzené tým, že je možné si v rámci neho poistiť len pripoistenia spojené s úrazmi.

Rizikové životné poistenie

Je posledný a najviac proklientsky typ poistenia, pretože taktiež neobsahuje sporiacu zložku a zameriava sa komplexne na riziká spojené s úrazmi a chorobami.

Poisťovňa nie je investičná spoločnosť, a preto ako prvý ukazovateľ pozitívnej/negatívnej skúsenosti je zameranie samotnej zmluvy. Ak cez poistenie sporíme, tak platíme zbytočne množstvo nákladov, ktoré nemajú nič spoločné s poistením, a niektoré poplatky sú aj duplicitné. Tak ako využívame poistenie majetku, či už je to PZP na auto, alebo poistenie nehnuteľnosti, ktorým tiež v zmluve nesporíme, úplne rovnako sa musíme pozerať aj na krytie života, a teda nespájať hrušky s jablkami. Okrem nižších nákladov je tento typ poistenia podstatne flexibilnejší na zmeny, cenovo dostupnejší, transparentnejší a tiež ponúka množstvo iných benefitov.

2. Voľba konkrétnych rizík

Ako ďalší bod je dôležité povedať si, čo je cieľom životného poistenia. Chceme na poistení zarobiť alebo chceme, aby nás podržalo vo vážnych finančných ťažkostiach?

Dennodenne sa na mojich stretnutiach s klientmi stretávam s chybným vnímaním zmyslu životného poistenia. Mnohí ľudia majú na túto problematiku obmedzený pohľad a uprednostňujú krátkodobý zisk pred dlhodobým zabezpečením. Zameriavajú sa na malé riziká, ako sú napríklad drobné úrazy, hospitalizácia či chirurgické zákroky. Spoločným menovateľom týchto rizík je, že ich liečba má väčšinou rýchly priebeh, a teda samotné plnenia z poisťovne predstavujú menšie sumy, rádovo možno stovky eur. Pri správnom nastavení rodinného finančného portfólia by malo byť možné tieto krátkodobé výpadky príjmu pokryť z vytvorenej finančnej rezervy.

Skutočný problém však nastáva v prípade, ak dôjde k dlhodobému výpadku príjmu, ba až k situácii, keď človek už nikdy nebude môcť mať plnohodnotný príjem. Sú to situácie, keď vznikne trvalý následok po vážnom úraze, liečba vážneho ochorenia, ako je napríklad rakovina alebo srdcovo-cievne ochorenia, ktoré môžu prepuknúť až do trvalého zníženia práceschopnosti vo forme čiastočného alebo plného invalidného dôchodku.

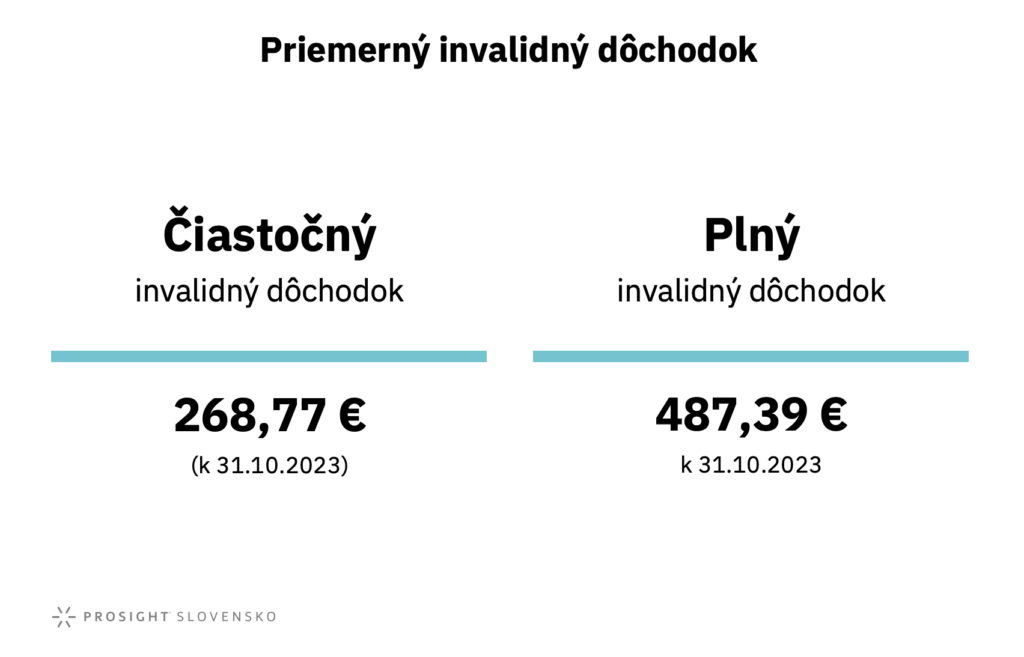

K 31.10.2023 bol priemerný vyplácaný čiastočný invalidný dôchodok vo výške 268,77 € a plný invalidný dôchodok vo výške 487,39 €.

V prípade dlhodobej PN dostane zamestnanec ako náhradu príjmu od zamestnávateľa prvé 3 dni 25 % z denného vymeriavacieho základu, ďalších 7 dní 55 % z denného vymeriavacieho základu a od 11. dňa je to v rámci nemocenskej dávky tiež 55 % z denného vymeriavacieho základu.

Nehovoriac o tom, že v prípade liečby vážnej choroby alebo úrazu sa zvyšujú výdavky na liečbu, prípadne na chod domácnosti, a taktiež si to môže vyžadovať asistenciu ďalších osôb.

A teraz si predstavte, že máte deti, hypotéku, lízing a zrazu nemôžete dlhodobo alebo už nikdy pracovať. Taktiež je bežnou praxou, že človek po sebe zanechá dlhy vo forme hypotéky a iných úverov, ktoré je potrebné v prípade prijatia dedičstva splácať. Ak však zostane len jeden živiteľ rodiny s deťmi, tak to môže byť bez poistenia úveru existenčný problém. Práve toto sú situácie, ktoré keď nastanú, tak kvalitné životné poistenie má obrovský zmysel a dokáže aspoň čiastočne poskytnúť rodine finančnú injekciu.

Dôležité je tiež povedať, že v prípade malých rizík, ako sú napríklad už spomínané drobné úrazy či hospitalizácia, má poisťovňa podstatne väčší priestor na špekulácie týkajúce sa plnenia, pretože sú to takmer dennodenné situácie, ktoré je možné veľmi jednoducho predstierať, respektíve prispôsobiť si podľa vlastných potrieb. Pri vážnych chorobách a úrazoch to nehrozí, pretože nikto nebude predstierať napríklad civilizačné ochorenie, a teda poisťovňa nemá priestor na špekulácie.

3. Ďalšie kľúčové faktory

Ak už máme jasno vo voľbe správneho typu poistenia, najdôležitejších pripoisteniach a, samozrejme, aj vo výške poistných súm, prichádzajú na rad aj ďalšie faktory, ktoré neodmysliteľne ovplyvňujú pravdepodobnosť kvalitného poistného plnenia, a teda spokojnosť klienta.

Neodmysliteľnou súčasťou správneho nastavenia je zaradenie klienta do rizikovej skupiny podľa povahy jeho povolania. V prípade rizikovejších povolaní je bežné, že poisťovňa poskytne klientovi poistné krytie za vyššiu cenu, keďže si je plne vedomá, že k poistnej udalosti môže dôjsť skôr ako pri klientoch s menej rizikovým povolaním. Tento bod sa nesmie v zmluve vynechať, pretože pri poistnej udalosti má poisťovňa právo krátiť poistné plnenie, ak zistí nesprávnosť údajov.

Ďalším kľúčovým bodom je pravdivé vyplnenie zdravotného dotazníka a lekárske posúdenia zdravotného stavu. Poisťovne sa taktiež potrebujú chrániť pred poistnými podvodmi, a tak chcú pred prijatím do poistenia poznať skutočný zdravotný stav svojich potenciálnych klientov. Každá poisťovňa má vlastný zoznam otázok, na základe ktorých detailne vyhodnotí predchádzajúci a aktuálny zdravotný stav. V mnohých prípadoch je aj tento dotazník nepostačujúci a ďalším procesom je oslovenie obvodného lekára klienta, ktorý poskytne poisťovni požadované lekárske správy. Na základe nich poisťovňa môže objektívne vyhodnotiť, v akom rozsahu je ochotná prijať klienta do poistenia.

Veľakrát poisťovňa navrhne úpravu poistného krytia vo forme cenovej prirážky alebo aj výluky spojenej so skutočnosťami uvedenými v dotazníku. Práve takáto úprava je rozhodujúca pri poistnom plnení, a preto je kľúčové nezabúdať na to a brať to v plnom rozsahu na vedomie.

Pochopením všetkých uvedených informácií súčasne môžeme získať kvalitné životné poistenie, ktorého zmysel si bude každý klient plne uvedomovať a za ktoré bude ochotný zaplatiť adekvátnu sumu.

Tip na záver: V starom roku je poistenie výhodnejšie

Hovorí sa, že čas (v tomto prípade vek) sú peniaze a pri životnom poistení to platí tiež. Tak ako aj pri iných finančných službách, tak aj pri poistení zohráva veľkú rolu vek, okrem iného aj pri cene. Poisťovne totiž posudzujú tzv. technický vek klienta namiesto toho skutočného. V praxi to znamená, že od 1. 1. 2024 bude každý klient v očiach poisťovne starší, hoci reálne možno ešte nemal narodeniny, a teda poistné bude vyššie. Všetko závisí od konkrétneho prípadu, no čím ste rizikovejší pre poisťovňu, tým môže byť cenový rozdiel väčší. Kým pri mladom slobodnom človeku s duševnou prácou môže byť zvýšenie od 2 % z ročnej platby, pri staršom človeku s rodinou a napríklad manuálnou prácou to môže byť aj 10 % z ročnej platby, čo predstavuje v niektorých prípadoch aj 50 – 100 € ročného poistného navyše.

Ak preto plánujete urobiť finančné rozhodnutie vo forme uzavretia životného poistenia, odporúčame nečakať, ale využiť ešte starý rok a možnosť platiť menej.

Zdroj titulného obrázka: canva

Zdroj: sociálna poisťovňa