Blíži sa koniec strieborných hypoték? Od januára sa prejavia zmeny v úveroch pre 40+ ročných

V médiách sa čoraz častejšie spomínajú plánované zmeny v maximálnej výške úveru pre klientov nad 40 rokov. Regulácia sa dotkne podľa NBS približne len 1 z 20 klientov. Títo klienti si budú môcť zobrať v priemere o 15 % nižší úver v porovnaní s tým, ako si môžu požičať dnes.

Ako sa aktuálne vypočíta maximálna výška úveru?

1. Výpočet podľa DTI

DTI – max. výška úverov (úverovej angažovanosti) vrátane požadovaného úveru, ako aj všetkých existujúcich úverov. DTI = mesačný príjem × 12 × 8 rokov.

Príklad: Žiadateľ s príjmom 1 000 € v čistom (1 000 × 12 × 8 = 96 000 €)

2. Výpočet podľa DSTI

DSTI – určuje max. možnú výšku úveru vzhľadom na príjem klienta. Vypočítava sa z priemerného čistého mesačného príjmu klienta, od ktorého sa odpočítavajú životné minimá podľa počtu účastníkov na úvere. Následne sa odpočíta povinná finančná rezerva určená NBS. Takto vypočítaný disponibilný príjem musí byť dostatočný na splátku požadovaného úveru, ktorá sa na pozadí zvyšuje o povinný stres test (+ 2 %). V prípade, že klient už spláca iný úver, stres test sa mu pripočíta aj k existujúcemu úveru.

Príklad: Žiadateľ s príjmom 1 000 € v čistom. 1 000 € – 234,42 € životné minimum = 765,58 €. Následne z tejto sumy odrátame – 40 % rezerva určená NBS: 765,58 € × 0,6 = 459 €. Týchto 459 € vie klient použiť na výpočet maximálnej výšky úveru pred stres testom banky. Po stres teste je maximálna výška úveru klienta 79 000 €. Stres test (banka imaginárne pripočítava 2 % k úroku, ktorý si klient vyberie, a vypočíta maximálnu výšku úveru). Prepočet bol robený za predpokladu času splácania na 30 rokov a úroku 3,69 % bez iných úverových záväzkov klienta.

Prepočet bol robený za predpokladu času splácania na 30 rokov a úroku 3,69 % bez iných úverových záväzkov klienta.

Banka vypočítava maximálnu výšku úveru podľa nižšej z hodnôt DTI vs. DSTI.

V tomto prípade vplyvom zvýšenia úrokov vychádza nižšia hodnota DSTI. Výška úveru sa môže znížiť aj počtom členov domácnosti, pretože sa počítajú všetci členovia jednej domácnosti (rodičia + deti).

Za životné minimum fyzickej osoby alebo fyzických osôb, ktorých príjmy sa posudzujú, sa považuje suma alebo úhrn súm:

• 234,42 € mesačne, ak ide o jednu plnoletú fyzickú osobu,

• 163,53 € mesačne, ak ide o ďalšiu spoločne posudzovanú plnoletú fyzickú osobu,

• 107,03 € mesačne, ak ide o nezaopatrené dieťa alebo zaopatrené neplnoleté dieťa.

Ide o životné minimá dané štatistickým úradom, ktoré zohľadňujú životnú úroveň obyvateľstva a spravidla sa menia vždy k 1. 7. daného roka. Niektoré banky však z praxe tieto výšky životných miním interne upravujú, zohľadňujú podľa bonity klienta.

Navrhované zmeny od 1. 1. 2023

Ak úver presahuje do dôchodku, t. j. jeho splatnosť nastane po dovŕšení 65. roku veku klienta, bude sa aplikovať upravený limit na celkovú zadlženosť klienta vzhľadom na jeho príjem.

Nové pravidlá sa týkajú len nových úverov a úverov na refinancovanie s výrazným zvýšením.

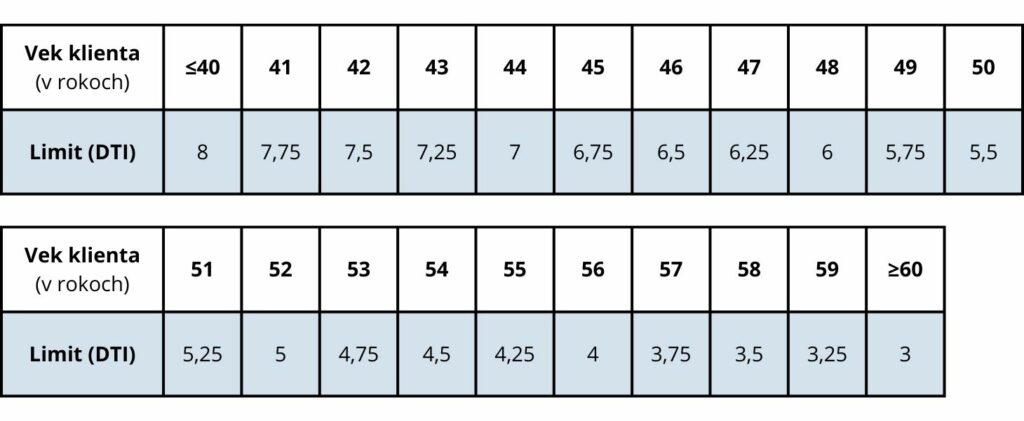

Hlavný limit DTI je určený vzorcom a vyjadruje maximálny násobok ročného príjmu. Pre zjednodušenie je možné využiť nasledujúcu tabuľku:

Ak o ten istý úver žiadajú dvaja klienti, maximálna zadlženosť sa vypočíta pre každého z nich samostatne. Ak napríklad jednému zo žiadateľov vychádza maximálna zadlženosť 80 000 € a druhému z nich 100 000 €, spolu môžu požiadať o úver vo výške 180 000 €. V prípade situácie, keď sa na jedného dlžníka aplikuje pôvodný limit vo výške 8-násobku jeho čistého ročného príjmu (ak napríklad v jeho prípade bude úver splatený pred dovŕšením 65. roku života), na druhého dlžníka sa aplikuje upravený limit v nižšej výške podľa uvedenej tabuľky.

Nové pravidlá, ktoré sú účinné od 1. januára 2023, sa netýkajú úverov, ktoré sú v procese poskytnutia pred koncom roka 2022 a budú uzatvorené až po 31. decembri 2022.

Koho sa netýkajú nové pravidlá?

- Opatrenia NBS sa netýkajú klientov mladších ako 40 rokov (vrátane), ktorých úvery nepresahujú do dôchodku.

- Nezavádza sa žiadny vekový strop ani sa nezakazuje poskytovanie úverov na dôchodku.

- Nové pravidlá sa nebudú vzťahovať na kreditné karty a povolené prečerpania poskytnuté do veku 65 rokov.

- Existujúce výnimky zostávajú nezmenené. Naďalej zostáva v platnosti výnimka, ktorá umožňuje poskytnúť 5 % úverov s DTI nad hlavným limitom. Zachováva sa aj dodatočná výnimka pre mladých klientov do 35 rokov. Poskytovanie výnimiek je v kompetencii bánk.

V praxi budú mať zmeny vplyv len na nové hypotéky, prípadne dofinancovanie hypoték spotrebiteľskými úvermi. Spotrebiteľské úvery, ktoré nepresahujú do dôchodku, nebudú dotknuté vôbec.

Na výšku požadovaného úveru má vplyv prioritne aj samotná výška úrokovej sadzby. Úrokové sadzby boli zvýšené v priemere o 2,5 až 3 % v závislosti od banky a času fixácie. V znázornenom príklade sa uvádza rozdiel v maximálnej výške úverového stropu pri porovnaní aktuálnych úrokových sadzieb a sadzieb platných pred ich nárastom z roku 2022:

Príklad:

- Žiadateľ s príjmom 1 000 € vie podľa DTI momentálne pri aktuálnych podmienkach požiadať o úver vo výške 96 000 €. Táto výška požadovaného úveru sa vypočítava ako 1 000 € × 12 × 8 = 96 000 €.

- Aktuálna maximálna výška úveru podľa DSTI (postup výpočtu spomenutý na začiatku článku) je 79 000 €. Výpočet bol robený za predpokladu úrokovej sadzby 3,69 % p. a.

- Klient by v našom príklade dostal úver len 79 000 €, pretože banky berú nižšiu z hodnôt DTI a DSTI.

- Po zavedení pripravovaných opatrení a predpokladanom náraste úrokových sadzieb sa výška požadovaného úveru bude znižovať.

V súvislosti s uvedeným príkladom je zrejmé, že čím dlhšie bude klient váhať s kúpou danej nehnuteľnosti, tým môže postupne očakávať nižšiu výšku poskytnutého úveru. Tá sa vypočíta z jeho bankou akceptovateľného príjmu. Riešením pre tohto klienta môže byť využitie úveru na nešpecifikovanú nehnuteľnosť. Tento typ úveru znamená pre klienta istým spôsobom väčšiu istotu v podobe schváleného úveru pri využití aktuálnych priaznivejších podmienok alebo zníženie rizika prepadnutia zaplatenej zálohy.

V prípade nerealizovania schváleného úveru klient uhrádza banke spracovateľský poplatok od 150 do 500 € v závislosti od konkrétnej banky. Je však potrebné dať si pozor na podmienky jednotlivých bánk, ktoré poskytujú takýto typ úveru. Niektoré banky majú podmienku, že v prípade doplnenia konkrétnej financovanej nehnuteľnosti už nie je po schválení možné meniť výšku schváleného úveru. V praxi to znamená, že klient musí hľadať nehnuteľnosť presne v takej hodnote, s akou sa predpokladalo na začiatku pri posudzovaní jeho žiadosti o úver.

Iné banky umožňujú upravovať výšku úveru, ale len smerom nadol. V tomto prípade je potrebné nájsť si a doplniť nehnuteľnosť do 6 mesiacov od schválenia a následného podpisu úveru. Schválenie úveru na konkrétnu nehnuteľnosť a čerpanie úveru je možne do 6 mesiacov od podpisu úveru. Takto je možné čerpať viacero účelov (kúpa, refinancovanie, výstavba, americká hypotéka, rekonštrukcia nehnuteľnosti).

Najčastejšie chyby klientov:

Klienti v snahe a túžbe vyriešiť si vlastné bývanie robia veľakrát pri vybavovaní svojich úverov na bývanie aj chyby. Medzi tie najčastejšie patria napríklad:

- Klienti sú pri kúpe ,,unáhlení“. Nájdu si vhodnú nehnuteľnosť podľa ich predstáv, zaplatia zálohu a až následne sa informujú o možnosti financovania. Nie vždy sa im to však, bohužiaľ, podarí, a prepadáva tak ich zaplatená záloha.

- Zlá úverová minulosť: Je potrebné uvedomiť si, že omeškanie na splátkach v minulosti môže ovplyvniť získanie úveru v budúcnosti.

- Klienti sa nesprávajú „bankovo“: Každá banka chce mať aktívneho klienta, ktorý využíva v čo najväčšej miere jej produkty. V prípade, ak má klient len otvorený účet v danej banke, netreba zabúdať, že do omeškania sa môže dostať aj kvôli zinkasovanému poplatku za vedenie bežného účtu. Ak teda klient nemá na svojom účte koncom kalendárneho mesiaca dostatok finančných prostriedkov a banka si stiahne poplatok za vedenie bežného účtu, klient sa dostáva do nepovoleného prečerpania. To je nielen viditeľné v úverovom registri, ale zároveň môže klientovi spôsobiť veľké problémy v budúcnosti (hlavne keď si klient myslí, že účet sa sám ,,automaticky zrušil“, prípadne klient nereaguje na výzvy z banky).

- Zlý účel úveru. Napríklad klient čaká na stavebné povolenie, a pritom má inú nehnuteľnosť na založenie. V tomto prípade je určite vhodné riešenie využitia tzv. americkej hypotéky (banka neskúma účelovosť úveru), z ktorej vie klient teraz získať vyšší balík finančných prostriedkov pri nižších aktuálnych sadzbách ako pri vyššom úroku o pár mesiacov neskôr. Klient tak nemusí čakať na vybavenie stavebného povolenia, ale ušetrí tak čas a v konečnom dôsledku aj svoje peniaze.

Nikto z nás vopred nevie, čo sa v budúcnosti na nás chystá a aké ďalšie opatrenia budú zavedené. Podstatné je, aby klienti boli pripravení, robili veci premyslene, lebo poniektorí si berú úvery na bývanie iba raz za život. Pre všeobecnú znalosť je dobré porozumieť obmedzeniam a pripraviť sa na ne, lebo nie nadarmo sa hovorí, že pripraveným praje šťastie.

Práve tieto informácie môžu pomôcť nerozhodným klientom starším ako 40 rokov, aby neváhali a urýchlene začali vybavovať financovanie bývania, čím si ešte tento rok zabezpečili okrem nižších sadzieb aj potrebnú výšku úveru na vytúžené bývanie.

Zdroje: Unsplash, Flaticon

Článok vznikol v spolupráci so Zuzanou Galeštokovou, Key Account Managerom pre úvery