Áno, je to tak. Aj sporenie má svoj svetový deň. Slávi sa od roku 1924 a tento rok oslavuje 31. októbra krásnych 100 rokov! A kedy, ak nie pri tejto príležitosti, by sme si mali pripomenúť, aké dôležité je sporiť a vytvárať si finančnú rezervu?

Budovanie rezerv či majetku sa totiž týka úplne každého z nás a je aktuálne v úplne každej životnej fáze. Je preto dôležité si stanoviť realistické ciele, nestrácať čas a vyhnúť sa “strate obetovanej príležitosti”. Chceš sa dozvedieť, čo to znamená? Čítaj ďalej.

Tvoja staroba bude tvoja zodpovednosť

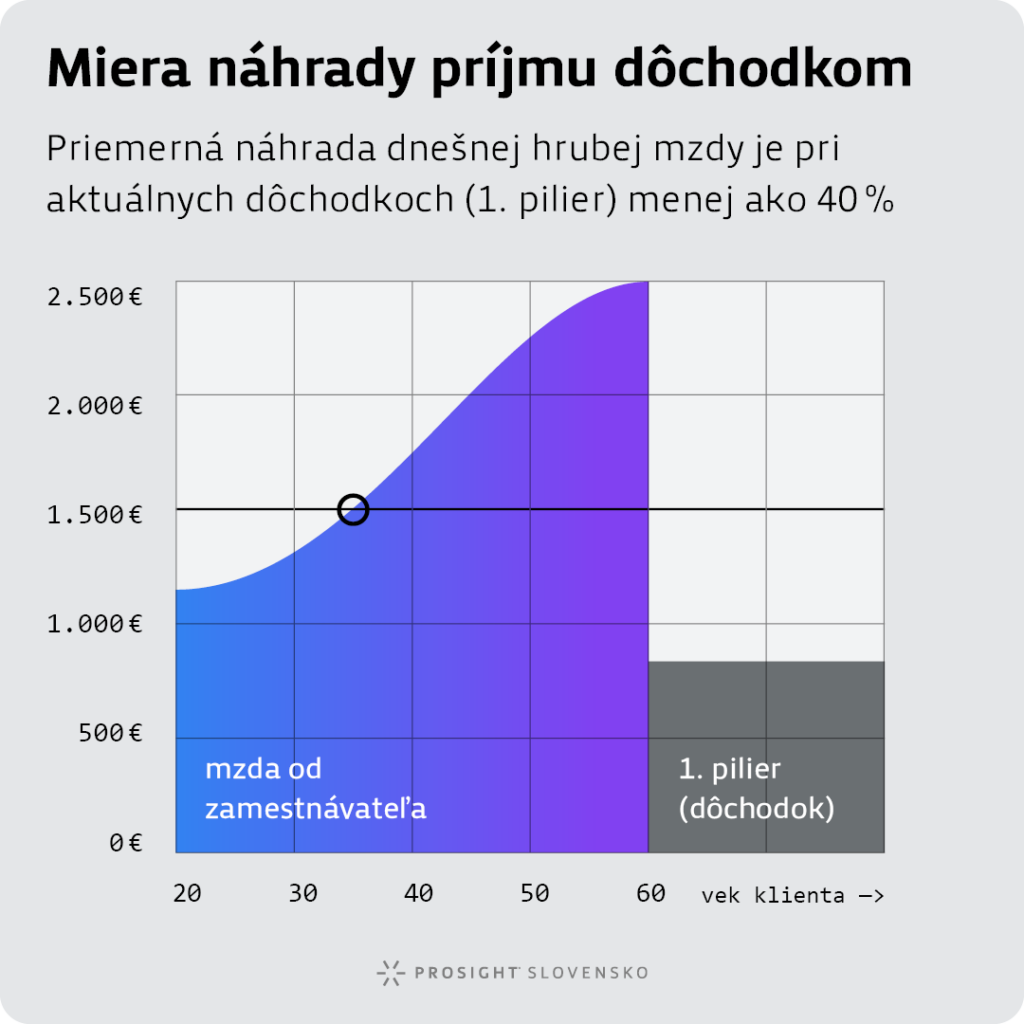

Samozrejme, prvým a najdôležitejším dôvodom je tvoj dôchodok. Nie je žiadnym tajomstvom, že slovenský dôchodkový systém nefunguje. Sociálna poisťovňa je už dnes v hlbokom deficite a prognóza budúcnosti nie je vôbec ružová.

Populácia na Slovensku starne, čo znamená, že sa každoročne znižuje počet obyvateľov v produktívnom veku v pomere k počtu obyvateľov v dôchodkovom veku. Stále menej pracujúcich tak musí vyrobiť tie isté peniaze na jedného dôchodcu, čo nie je dlhodobo udržateľné.

Okrem toho sa opäť znížil príspevok do 2. piliera z pôvodných 5,50 na súčasné 4 percentná a ani toto znižovanie nemusí byť posledné. Percentuálna miera náhrady hrubej mzdy pri dôchodkoch sa teda bude aj naďalej znižovať.

Toto všetko naznačuje jediné – kým naši rodičia či starý rodičia sa mohli tešiť z istých peňazí, všetky generácie mladšie od mileniálov si tento luxus už užívať nebudú; naše dôchodky sú už teraz neisté a nezdá sa, že by sa mal tento trend zvrátiť.

Inflácia

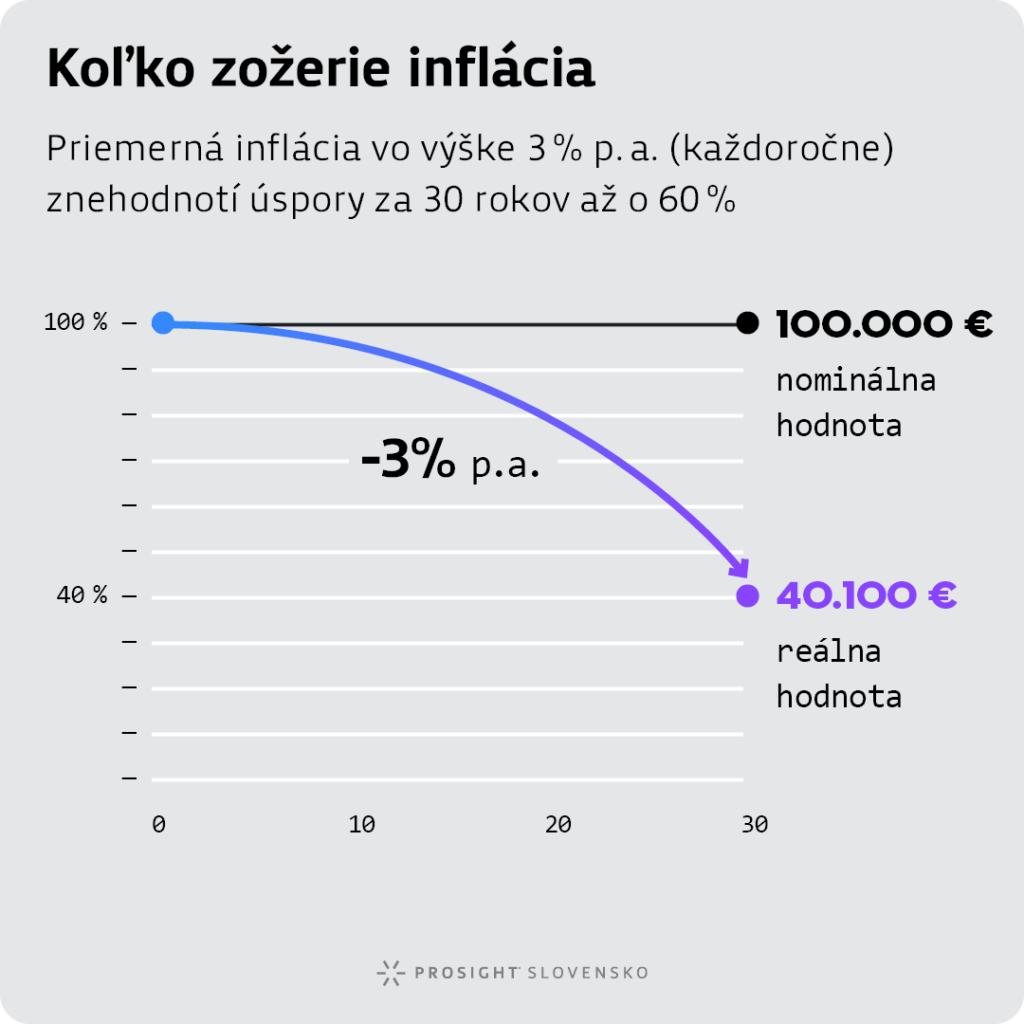

V poslednom období sme boli svedkami dvojcifernej miery inflácie, ktorej dopad cítime všetci. Hoci sa jej dlhodobý priemer pohybuje na úrovni 3 až 4 percent, z dlhodobého hľadiska má aj takáto inflácia výrazný dopad na naše úspory.

Slováci držia takmer 43 miliárd eur v bankách, pričom drvivá väčšina z týchto peňazí sa nachádza na účtoch, kde sa úroky blížia k nule. To znamená, že bankám požičiavame zadarmo, čo ich, pochopiteľne, veľmi teší.

Naše peniaze však v čase strácajú svoju hodnotu v stovkách až tisícoch eur. Hoci sa ich nominálna hodnota nemení, reálna hodnota a kúpyschopnosť prudko klesá.

Ak sa chceš vyhnúť tomu, aby tvoje peniaze strácali hodnotu, investuj. Jedine tak si ju zachovajú a pomôžu ti, keď ich budeš potrebovať.

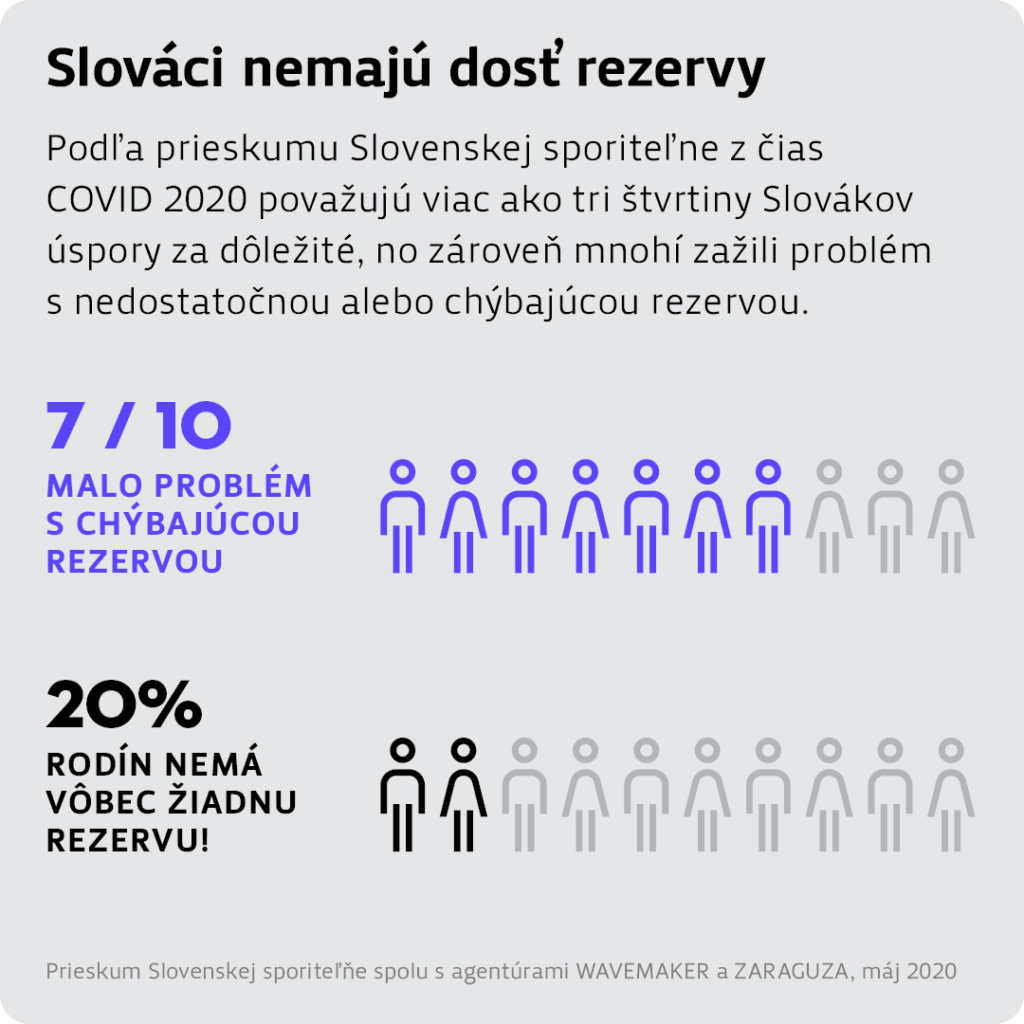

Chýbajúca rezerva

Covidové obdobie 2020 – 2023 bolo pre mnohých ľudí mimoriadne ťažké. Počas obdobia lockdownov boli mnohí Slováci nútení byť doma bez príjmu alebo len s určitým percentom jeho plnej výšky. Kríza preverila naše rezervy a výsledky previerky vôbec nedopadli uspokojivo. Ukázalo sa, že až 20 percent slovenských rodín nemalo žiadnu finančnú rezervu.

Takéto (alebo podobné) situácie však môžu nastať kedykoľvek a nemusí ísť o svetovú pandémiu, ani vojnu. Niekedy stačí pokazené auto, strom na streche domu, viacero pokazených domácich spotrebičov, alebo ochorenie, ktoré ťa vyradí z pracovného procesu na dlhší čas.

Ak sa chceš vyvarovať nepríjemným zážitkom, ktoré môžu vyplývať z dočasného výpadku príjmu, alebo, naopak, zo zvýšenia výdavkov, jediné riešenie, ktoré máš, je sporenie a teda vytváranie finančnej rezervy.

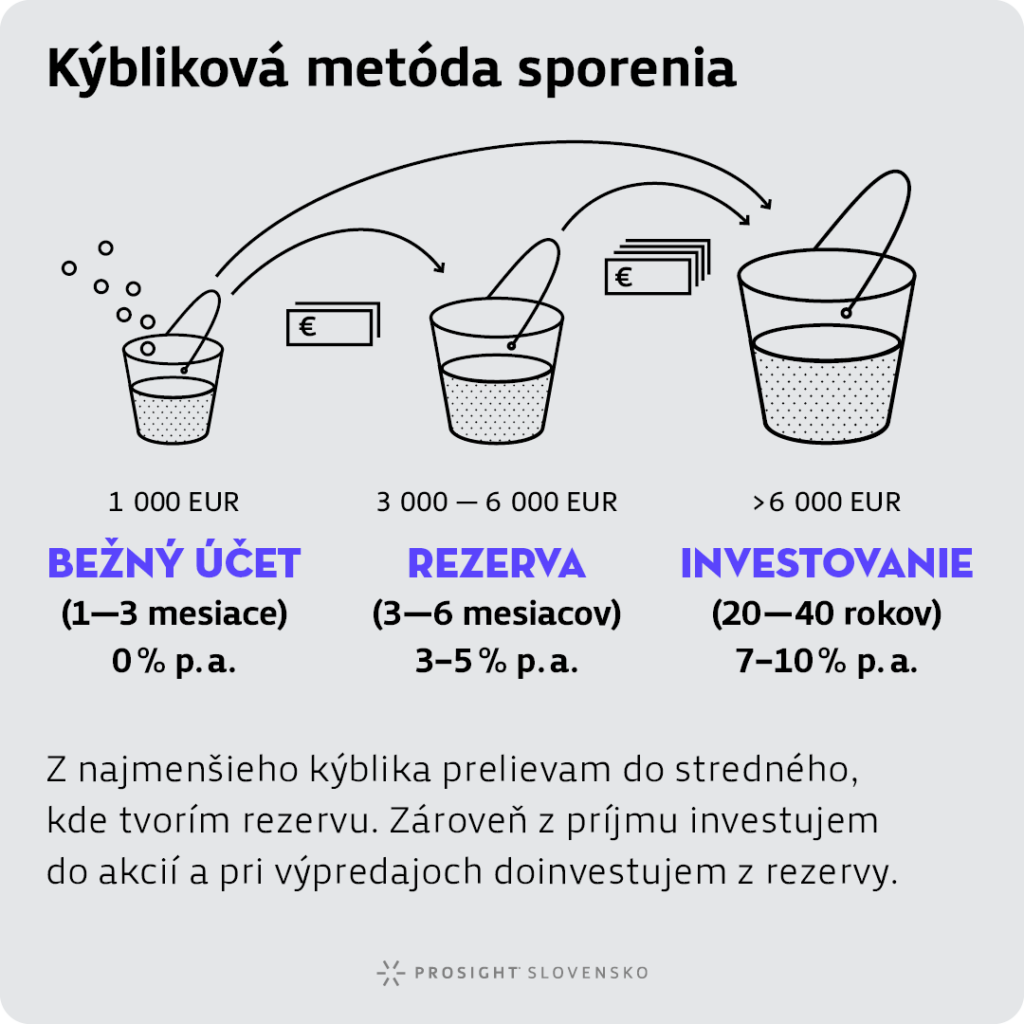

Kýbliková metóda – hack, ktorý funguje

Prvá otázka, v ktorej si musíš urobiť jasno, znie: čo chceš dosiahnuť? Nestačí si len povedať, že chceš byť ”za vodou”. Pri každom sporení je kľúčové stanoviť si konkrétny cieľ, do ktorého chceš dôjsť. Ak povieš dom, upresni: chceš drevodom na Liptove alebo investičnú nehnuteľnosť na Madeire? Len na základe dobre stanovených cieľov dokážeme spoločne určiť ideálny typ investičného nástroja a správny investičný horizont.

Populárnou pomôckou pre určenie cieľov je už roky takzvaná kýbliková metóda. Hovorí, že by sme si mali vytvoriť aspoň 3 základné kýbliky (kôpky – rezervy) podľa časového horizontu a finančných cieľov.

Prvý kýblik predstavuje bežný bankový účet, ktorý využívame na pravidelné platby potrebné na život. Na bežnom účte by sme mali mať odloženú sumu ideálne vo výške jedného až troch mesačných príjmov.

Druhý kýblik predstavuje strednodobú rezervu, určenú na neočakávané výdavky (pokazený domáci spotrebič, pokazené auto..) alebo na strednodobé finančné ciele, ako napríklad tvorba 20 percentného podielu z kúpnej ceny na kúpu bývania, kúpa auta, cestovanie, rezerva na preklenutie počiatočného obdobia pri rozbiehaní podnikania. Sú to peniaze, ktoré nepotrebujeme okamžite, a preto je dôležité, aby sa úročili minimálne na úrovni inflácie a nestrácali na hodnote.

Posledný, tretí kýblik, je určený na dlhodobé finančné ciele akými je napríklad dôchodok, financovanie štúdia pre deti, predčasné splatenie hypotéky alebo finančná sloboda. V treťom kýbliku však už peniaze nedržíme pod vankúšom ani v banke. Tretí kýblik tvoria dynamické investičné nástroje a minimálny horizont sporenia je 10 až 15 rokov. Dnes sú to najčastejšie indexové ETF fondy, ale fantázii sa medze nekladú a ak máš lepší tip, sem s ním.

Čo môžeš urobiť dnes…

… naozaj neodkladaj na zajtra. Čo tým chcem povedať je, že jedným z najdôležitejších faktorov investovania (a v tomto prípade aj sporenia a vytvárania finančnej rezervy) je čas. Práve vďaka času dokážeš aj pri menších sumách vytvoriť lepšie výsledky a vyhnúť sa strate obetovaných príležitostí.

Nižšie nájdeš konkrétnu prípadovú štúdiu 10 ročného obdobia sporenia, ktorého začiatok odkladáme. V ďalšom riadku vidno, koľko energie a peňazí ťa bude stáť toto zameškané obdobie dobehnúť. Počítajme s investíciou do indexových fondov s priemerným ročným zhodnotením 9 percent ročne.

- 100 € mesačne na 30 rokov → výsledok 170 211 €

- 100 € mesačne na 20 rokov → výsledok 63 885 €

- 10 rokov čakania nás stálo 106 326 €

Ak by sme chceli túto stratu dobehnúť za rovnaké obdobie, je potrebné zvýšiť vklady:

265 € mesačne na 20 rokov → výsledok 169 295 €

Treba tiež rátať s tým, že naše výdavky rastú s pribúdajúcim vekom: (rodina, väčšie bývanie, lepšie auto..). Čo však dopredu nevieme je, či si budeme môcť dovoliť aj viac vkladať, investovať a sporiť.

Zhrnuté, podčiarknuté

Ak si nesporíš, tak začni. Na začiatku každého mesiaca zaplať najskôr sebe (sporenie a rezerva) a až potom všetkým ostatným (pravidelné výdavky). Hľadaj spôsoby, ako zvyšovať svoj príjem, svoju kvalifikáciu a uplatnenie na trhu práce. Ak sa ti to podarí, budeš v poriadku a o budúcnosť sa nemusíš obávať.

Zdroj: Canva