Kúpa nového domova je vykročenie na cestu nových začiatkov, no tento životný krok je veľakrát dosiahnuteľný len za pomoci hypotéky. Tá tvorí neodmysliteľnú súčasť kúpy nehnuteľnosti a prináša so sebou dvojnásobnú radosť – prvú pri schválení hypotéky a druhú pri jej úplnom splatení. Medzi týmito dvomi radosťami je často dlhá cesta, ktorá sa dnes dá veľmi efektívne skrátiť, ak jej človek venuje dostatočnú pozornosť.

Existujú 3 základné spôsoby, ako predčasne splatiť hypotéku:

- mimoriadne splátky,

- splatenie hypotéky pomocou investovania,

- postupné refinancovanie úveru.

Každý z týchto spôsobov je pre niekoho viac a pre niekoho menej atraktívny. V tomto článku budeme venovať pozornosť najmä druhému spôsobu. Dôraz na túto možnosť kladieme hlavne z ekonomického hľadiska, pretože je rozumnejšie splatiť hypotéku prostredníctvom investovania. Zároveň si priblížime faktory, ktoré nám túto logiku objasnia.

Mimoriadne splátky

Ide o prípad, keď klient chce zaplatiť sumu nad rámec stanovenej mesačnej splátky. Každá banka zo zákona ponúka túto možnosť, vďaka ktorej si vie veľa ľudí skrátiť či už mesačnú splátku, alebo zostávajúci čas splácania úveru. Konkrétne ide o možnosť uhradiť mimoriadnu platbu vo výške 20 % z aktuálnej či pôvodnej výšky úveru, pričom za túto platbu nie sú účtované žiadne dodatočné poplatky. Na trhu sú však aj banky, ktoré ponúkajú okrem mimoriadnej splátky 20 % aj ďalšie platby nad dohodnutý rámec. Medzi tieto banky patria ČSOB, mBank a SLSP.

- ČSOB ponúka splatenie mimoriadnej splátky každých 30 dní v intervale od 50 € do 1,5 % zo zostatku úveru.

- SLSP ponúka raz do mesiaca mimoriadnu splátku v minimálnej výške 50 € a maximálnej výške 3-násobku mesačnej splátky úveru.

- mBank ponúka možnosť výšku 20 % mimoriadnej splátky rozdeliť na celý rok a v ľubovoľnej výške, ktorá nemôže prekročiť spomínanú zákonom stanovenú výšku. Ak ju však klient prekročí, suma nad rámec je spoplatnená poplatkom do výšky 1 %.

Ako funguje mimoriadna splátka 20 %

Ako bolo spomenuté vyššie, každá banka zo zákona ponúka mimoriadnu splátku úveru z aktuálnej alebo pôvodnej výšky úveru. Túto výšku splátky môže klient uskutočniť raz ročne. Tento zámer treba ohlásiť banke, a to najneskôr 30 dní pred výročím úveru. Ďalšie postupy, ako túto splátku uskutočniť, sa líšia v každej banke.

Dôležité je podotknúť aj rozdiel medzi bankami v pohľade na to, či umožňujú mimoriadnu splátku 20 % z aktuálnej výšky úveru alebo z pôvodnej výšky úveru. Sú to dve rozličné situácie, ktoré v určitých prípadoch majú veľké rozdiely. Napríklad je zásadný rozdiel medzi vypočítavaním 20 % z pôvodnej výšky (napríklad 100 000 €) a 20 % z aktuálneho zostatku (napríklad len 50 000 €) počas rokov splácania.

Zmeny od 1. septembra 2023

Parlament 28. júna schválil novelu o zmene mimoriadnych splátok, ktorá začína platiť 1. septembra tohto roka. V princípe samotné fungovanie ostáva rovnaké, ale konkrétne zmeny, ktoré sa udejú, sa týkajú mimoriadnej splátky a spôsobu jej splatenia. Samotná mimoriadna splátka sa mení z aktuálnych 20 % na 30 %, ktoré klient bude môcť platiť kedykoľvek počas roka v ľubovoľnej výške – je už na klientovi, či sa rozhodne využiť ju naraz, alebo si 30 % rozdelí na celý rok. Pre niekoho to môže mať pozitívny efekt, ale u mnohých ľudí sa veľa nezmení. Z viacerých zdrojov bolo evidované, že samotné mimoriadne splátky využíva veľmi nízky počet klientov.

Splatenie hypotéky pomocou investovania

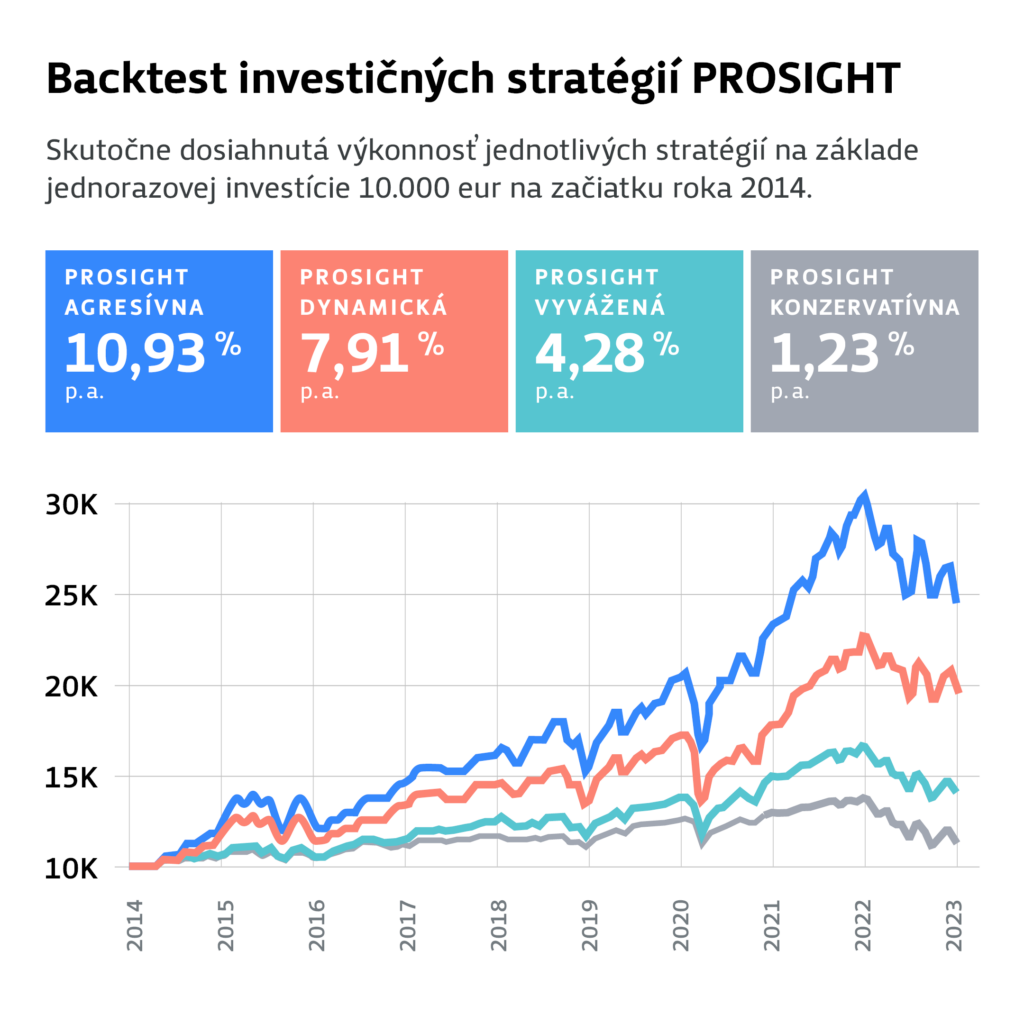

Tento spôsob splatenia hypotéky je z ekonomického hľadiska najefektívnejší, ale nie vždy a nie pre každého. V princípe funguje úplne jednoducho, a to spôsobom, že namiesto toho, aby sme ako klienti dávali mimoriadne splátky úveru, tak tieto sumy pravidelne investujeme do kapitálového trhu, ktorý nám vie priniesť v určitom časovom horizonte oveľa vyšší výnos ako úrokovú sadzbu, ktorú platíme banke. Tento predpoklad platí, ak hovoríme o úveroch s úrokovými sadzbami do úrovne 4 – 5 %, úvery s vyššou úrokovou sadzbou odporúčame prekonzultovať s odborníkom. V rámci investovania budeme uvažovať o investovaní do ETF fondov, pretože z hľadiska výnosov a poplatkov sú dnes veľmi dobrou možnosťou zhodnocovania peňazí. Aby sme mali predstavu, k akým výnosom sa vieme priblížiť, na obrázku nižšie sú výnosy našich Prosight stratégií – tzv. backtest, ktorý ukazuje, ako sa darilo týmto investíciám v tomto období.

Rátať však budeme s nižším výnosom, aby sme mali dostatočnú rezervu, a to konkrétne s výnosom 7,42 % ročne. S týmto výnosom budeme rátať všetky príklady v tomto blogu.

Príklad: Výška hypotéky 90 000 €, úroková sadzba 4 %, mesačná splátka 430 € a čas splácania 30 rokov.

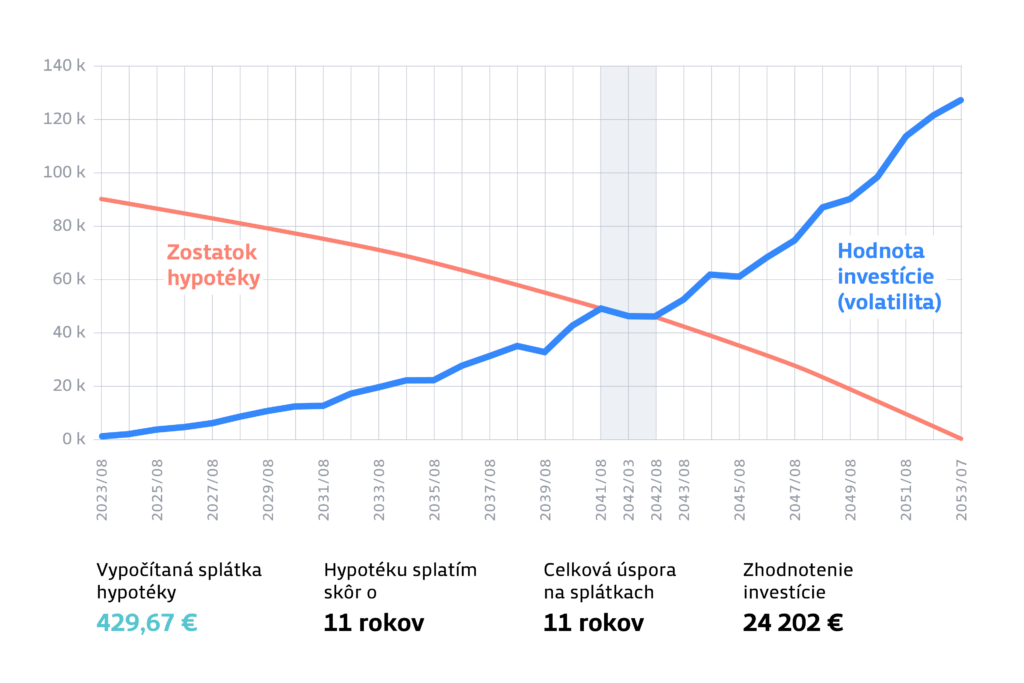

Mesačne investujeme 100 €

Táto hypotéka sa vám podarí splatiť o 11 rokov skôr pri pravidelnej investícií 100 € mesačne.

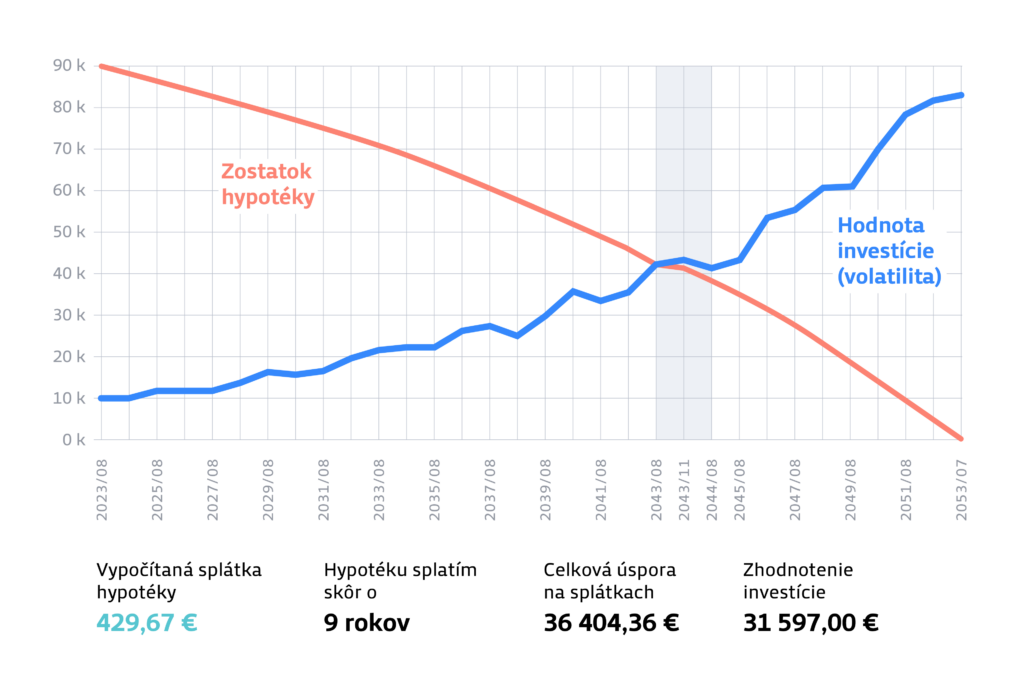

Jednorazovo investujeme 10 000 €

Táto hypotéka sa vám podarí splatiť o 9 rokov skôr pri investícií 10 000 €.

Výhody

- Rýchlejšie splatenie hypotéky, ktoré dáva klientovi po splatení úveru viac možností, ako napríklad splátku, ktorú doteraz platil na hypotéke, vie odložiť a investovať.

- Na rozdiel od mimoriadných splátok má klient vďaka investovaniu aj určitú rezervu, na ktorú sa môže v prípade potreby obrátiť – napríklad v prípade straty zamestnania alebo dlhodobej PN.

- Ak by sa stalo, že klient nepotrebuje splatiť hypotéku predčasne, vie v investícii pokračovať a vytvoriť veľmi pekný kapitál. Pozrite si tabuľku.

Nevýhody

- Každá forma investovania prináša so sebou určité riziká. Pri tomto konkrétnom prístupe spočíva hlavné riziko v trhových výkyvoch, čo znamená, že hodnota investícií sa môže počas investovania zmeniť a klesnúť. Je však dôležité uvedomiť si, že toto riziko nie je dôvod na obavu, ak máte kvalifikovaného finančného poradcu, ktorý vám pomôže zvládnuť všetky aspekty tohto prístupu.

- Zmeny v úrokových sadzbách tiež vedia ovplyvniť situáciu – ak sa úrokové sadzby časom zvýšia, môže to ovplyvniť mesačnú splátku hypotéky, takisto aj rozpočet a v neposlednom rade i cieľ predčasného splatenie hypotéky, ktorý sa môže predĺžiť.

Postupné refinancovanie úveru

V praxi to znamená, že sa postupne prehodnocuje a obnovuje existujúci úver tým, že ho vieme presunúť, respektíve refinancovať do inej banky, avšak len v prípade, že to prináša výhody z hľadiska nižších úrokových sadzieb. Občas sa stane, že konkurenčné banky môžu poskytnúť klientom iných bánk výhodnejšie podmienky, než aké majú títo klienti vo svojej súčasnej banke. Tento proces prechodu do inej banky by sa však mal uskutočniť až po pokuse kontaktovať svoju aktuálnu banku s cieľom získať nižšiu úrokovú sadzbu prostredníctvom oddelenia zodpovedného za udržanie klientov.

Záver

Ukázali sme si, ako sa dá pracovať s financiami efektívne, konkrétne ako využiť finančné toky na predčasné splatenie hypotekárneho úveru. Podotýkame však, že je nesmierne dôležité, aby každé finančné odporúčanie bolo individualizované na základe aktuálnej finančnej situácie a osobných okolností daného človeka. Práve preto je vhodné, aby ste možnosti, ktoré sme v tomto článku spomínali, konzultovali s odborníkom, ktorý vám vie ukázať, ako tieto možnosti vyzerajú v praxi a aké prípadné výhody a nevýhody z nich plynú.

Zdroje: unsplash