Mám prvé zamestnanie. Ako pracovať so svojimi financiami? Časť 1 – Ochrana príjmu a majetku

Stabilná práca prináša stabilný príjem. Mnohí z nás sa preto začnú zamýšľať nad tým, ako správne hospodáriť so zarobenými peniazmi. Objavujú sa otázky typu: „Je naša finančná rezerva dostatočná? Aký percentuálny podiel príjmu by sme si mali odkladať? Akú sumu peňazí by sme si mali nasporiť na účely hypotéky? V ktorej banke je najlepšie zobrať si hypotéku? Máme už teraz myslieť na dôchodok a začať si odkladať ? A čo poistenie, mali by sme ho využiť?“

Táto téma je dosť rozsiahla, preto ju rozdelíme do dvoch článkov. V prvej časti sa budeme venovať príjmu a existujúceho majetku. V druhej časti si povieme viac o budovaní a zveľaďovaní majetku.

Začnime ochranou toho, čo už máme

Je prirodzené, že chceme zo zarobených peňazí budovať majetok. Zamýšľame sa, kde ich uložiť a zhodnotiť. Ako mesačne ušetriť čo najviac peňazí a ako si čo najskôr nasporiť na vlastné bývanie. Zaujímame sa teda o sporiace účty, investičné programy a neskôr aj úverové produkty, ako je hypotéka.

Netvrdíme, že je na tom niečo zlé. No nemali by sme zabudnúť na ochranu toho, čo už máme. Inak sa v budúcnosti môže stať, že dôsledkom nečakanej udalosti o majetok prídeme (choroba, živelná pohroma, zmena na pracovnom trhu a podobne). Ešte predtým, ako začneme budovať majetok, zabezpečme seba a svoj existujúci majetok voči nepredvídateľným rizikám.

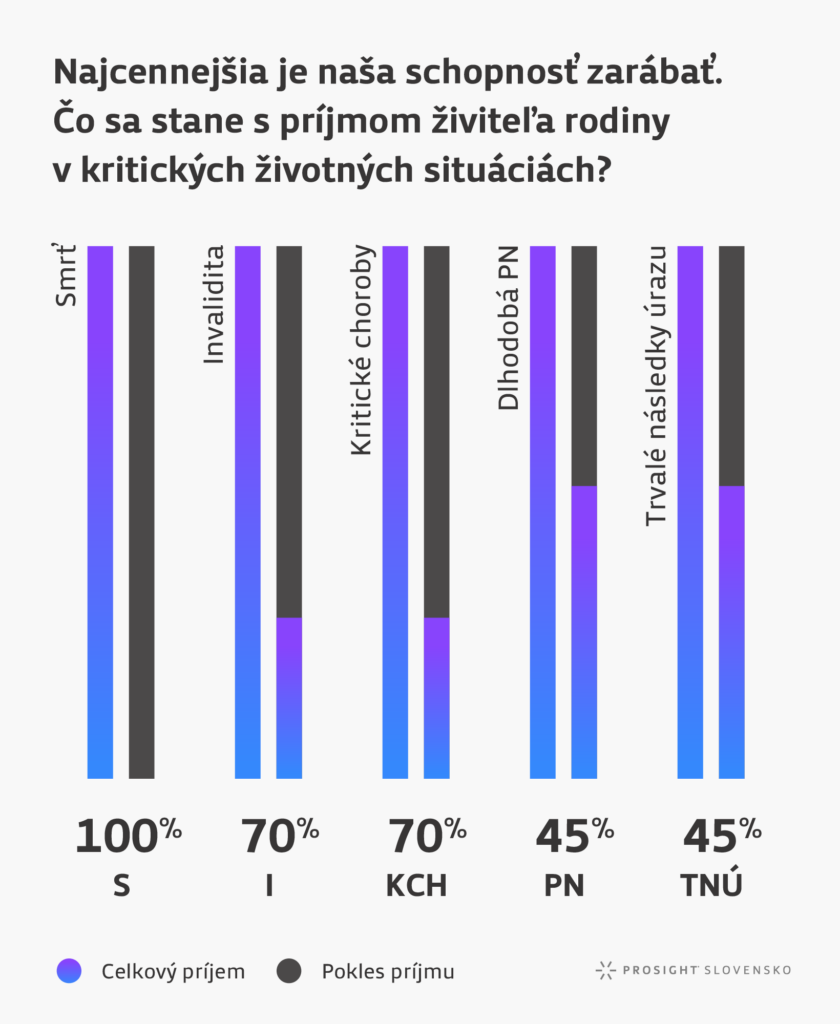

Najcennejšie, čo máme, je naša schopnosť zarábať

Podobne ako pri výstavbe domu, kde správne položené základy zabezpečujú stabilitu, aj vo svete osobných financií je poistenie príjmu a rodiny kľúčovým prvkom. Ak tieto základy nebudeme klásť s náležitou starostlivosťou a pozornosťou, môže sa celá naša finančná stavba v budúcnosti zosypať.

Základom je rizikové životné poistenie

Rizikové životné poistenie je produkt, ktorý by sme mali zvážiť ako prvý, keď začneme pracovať. Schopnosť pracovať a generovať príjem je z pohľadu financií to najcennejšie, čo máme. Ak by sme o túto schopnosť prišli (či už dočasne, alebo natrvalo), máme veľký problém. V prípade straty príjmu by sme mohli čeliť ťažkostiam pri platení účtov, nakupovaní a iných potrebách. Je dosť možné, že by sme sa museli zbaviť existujúceho majetku, aby sme mali peniaze na pokrytie základných potrieb. Napríklad predať nové auto, na ktoré sme si roky sporili. So zníženým, prípadne s nulovým príjmom je ťažké odložiť nejaké peniaze bokom a splácať hypotéku.

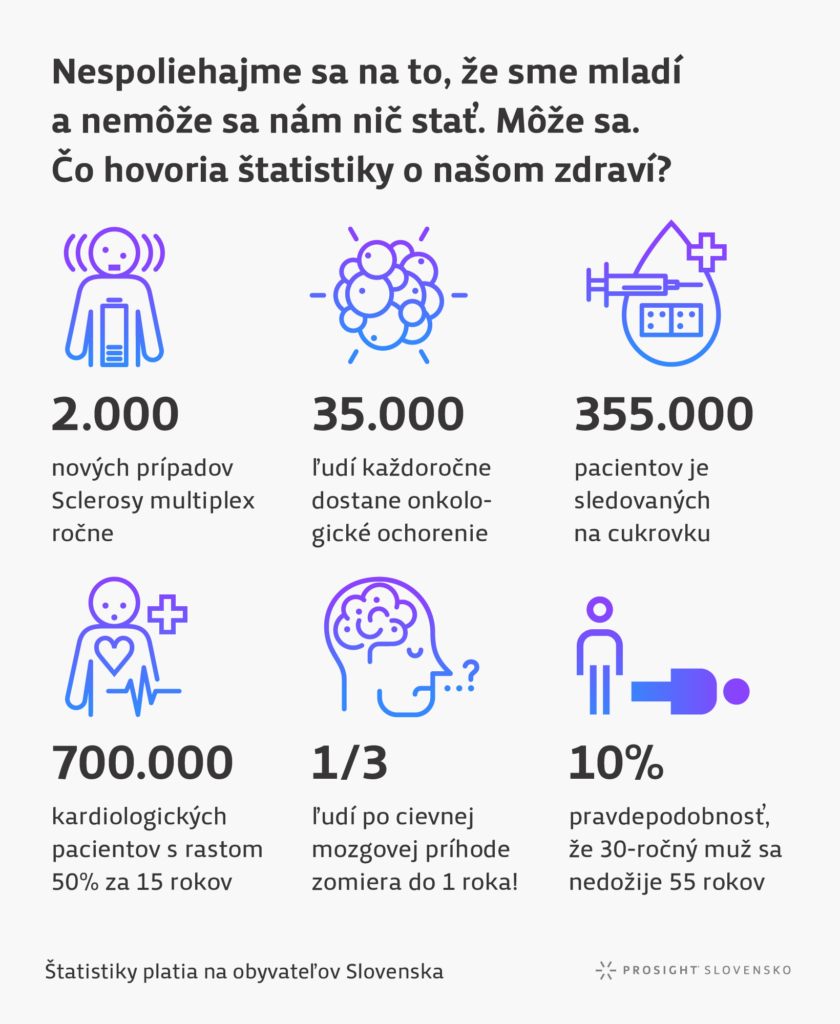

Nespoliehajme sa na to, že sme mladí a nemôže sa nám nič stať. Štatistiky a fakty sú neúprosné, pre uvedomenie spomenieme pár z nich a pomôžeme si nasledujúcimi údajmi:

Odporúčame uzatvoriť životné poistenie na tie najfatálnejšie riziká, ako je smrť, trvalé následky po úraze, dlhodobá práceneschopnosť, invalidita a kritické ochorenie, pretože sú finančne veľmi náročné. Človeka vo veku 20 až 35 rokov vychádza kvalitné nastavené poistenie v priemere 3 až 5 % z jeho príjmu.

Mylíme na krytie existujúceho majetku

Ak sa nám už podarilo nadobudnúť nejaký majetok (auto, nehnuteľnosť a podobne), poistime ho. Ak sa nám tento majetok poškodí alebo oň dôsledkom nehody prídeme, utrpia aj naše plány na vlastné bývanie, vytváranie rezervy alebo investovanie na dôchodok. Pretože peniaze, ktoré mali v danom mesiaci odísť napríklad na sporenie na bývanie, odídu na opravu poškodeného auta po zrážke so zverou. Prípadne budeme nútení využiť peniaze z rezervy, ktorú si vytvárame s cieľom bývania, na opravu auta.

Poistenie majetku pritom vo väčšine prípadov nie je drahá záležitosť. Spravidla stojí niekoľko desiatok až stoviek eur ročne. Ak ho už poistený máme, pravidelne poistenie prehodnocujme, aby sa nestalo, že majetok bude podpoistený. O podpoistení majetku sme písali v tomto článku.

Rezerva 3 až 6 mesačných príjmov

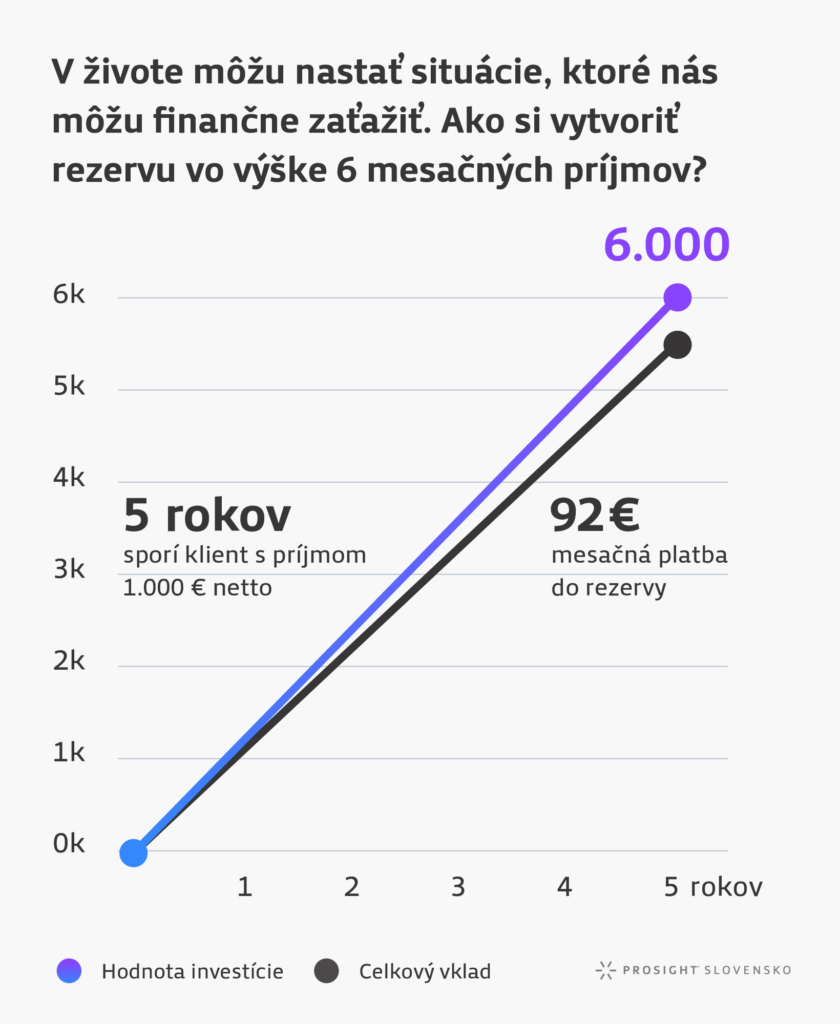

V živote môžu nastať situácie, ktoré nás môžu finančne „vyšťaviť“, no nedajú sa poistiť – napríklad prídeme o prácu, pokazí sa spotrebič či auto. Pre tieto prípady potrebujeme mať vytvorenú rezervu.

Naším cieľom by malo byť do 3 až 5 rokov nasporiť si 3 až 6 mesačných príjmov. Na vytváranie rezervy je najlepšie využiť konzervatívne/vyvážené podielové fondy alebo ETF fondy s priemerným výnosom okolo 3 – 5 % ročne, aby sme peniaze ochránili pred infláciou. Zároveň dbajme na to, aby išlo o fondy so stabilným vývojom (nízkou volatilitou). Rezervu človek potrebuje najmä v ťažkých časoch a v ťažkých časoch zvyknú fondy s vysokou volatilitou výrazne klesať (aj o desiatky percent).

Vytváranie rezervy by mohlo vyzerať napríklad takto:

Klient: 25 rokov, príjem 1 000 € netto, výška mesačnej platby do rezervy 92 €, nasporená suma po 5 rokoch 6 000 €

Záver

Ako sme spomenuli v úvode, začnime tým, že ochránime to, čo už dnes máme. Dúfať, že sa nič nestane, sa nemusí vyplatiť. Namiesto toho investujme pár percent príjmu na svoju ochranu. Nezabúdajme ani na tvorbu rezervy pre prípad nepredvídateľných udalostí. Ak sú náš príjem, rodina a majetok dobre ochránené, môžeme začať s budovaním majetku. O tom sa dozviete viac v pokračovaní tohto článku.

Pre lepšiu orientáciu v jednotlivých segmentoch osobných financií, ktoré sme rozoberali v článku, sa poraďte s odborníkom. Veľmi rád a ochotne vám s vašimi financiami pomôžem aj ja.